「皆さんは仮想通貨をご存知でしょうか?」

実際に仮想通貨で始めている方も多いのではないでしょうか?

仮想通貨は、インターネット上で取引されるデジタル通貨の一種で別名「暗号資産」「デジタル資産」とも呼ばれています。

仮想通貨は、価格変動の大きさを利用しながら大きな利益が期待できます。しかし、仮想通貨でせっかく儲けてもその金額に対して税金がかかってしまいます。

しっかりと覚えておく必要があります。

また仮想通貨をしている人は、確定申告が必要になります。

「仮想通貨の確定申告ってどうするの?」と不安になる方や手続きが面倒。

そんな方に今回は仮想通貨投資にかかる税金の損益計算や確定申告のサポートを行っている「TAX-C」を紹介させていただきます。

仮想通貨でかかる税金

仮想なお通貨で税金がかかるのはどんなときなのでしょうか。

まず仮想通貨を所持しているだけでは、税金は発生することはありません。

❶仮想通貨の取引

仮想通貨の取引(売買)などで利益が20万円を超える場合は確定申告が必要になる可能性があります。仮想通貨の取引の課税対象となるのは売却に対する利益です。購入価格と売却価格の差額によって損益が発生します。

《例》

ビットコイン(BTC)が1BTC=100万円の時に0.1BTCで購入した。

値上がりし、1BTC=300万になった。

利益が約20万となる。

仮想通貨の取引では、1年間の利益を含め、雑所得が20万円超えた場合確定申告が必要となる。

❷副業

仮想通貨の取引や、他の副業などで収入から必要な経費を差し引き、その利益が220万超えた場合にも確定申告、納税が必要となります。

❸他の仮想通貨を購入

仮想通貨で他の仮想通貨を購入した場合、代金の支払いに利用できるほかに仮想通貨といっしょに交換することができます。

そのため、保有しているビットコインを使い、「イーサリアム」や「リップス」を購入するといったケースも珍しくありません。

仮想通貨同士の交換も課税の対象になる場合があります。また、保有している仮想通貨を決算手段に使うケースと同様、利益が発生している仮想通貨を使い、他の仮想通貨を購入した場合も利益となります。

❹マイニング・ステーキング・レンディングなどの仮想通貨を取得した場合

マイニング・ステーキング・レンディングにかかる税金は、基本的に仮想通貨の取引の利益と同じく、個人は「雑所得」、法人の場合は事業所得に分類されます。(個人の場合は雑所得が20万超えた場合確定申告が必要)

◆マイニングとは、仮想通貨の売買取引を登録する作業であり、その成功報酬として仮想通貨を得る仕組みのこと

◆ステーキキングは特定の仮想通貨を保有しているだけで、報酬を得ること

◆レンディングは、仮想通貨を第三者に貸し付けて利益を設定し、利息を得ること

『雑所得の特徴』

雑所得には以下の特徴が挙げられます。

・総合課税

給与所得など各種の所得と合計した金額に対して課税される

・累進課税

所得が増えるほど税金が増える

・損益通算禁止

損失した場合は他の利益と相殺することができない

・損失の繰り越し控除禁止

損失した場合、翌年以降の利益と相殺することはできない

TAX-Cの魅力

TAX-Cでは、仮想通貨投資に関する税金、損益計算や確定申告を手軽に行えるように、専門のアドバイザーがサポートを行っています。TAX-Cは、ビットコインやイーサリアムなどの仮想通貨の取引はもちろん、アルトコインやトークンの取引、さらにはデリバティブ取引(先物・オプション取引)などにも対応しています。

①豊富な実績

仮想通貨市場の専門家、仮想通貨の業界に10年間経験があり、業界内ではベテラン企業としての経験があります。また、過去の経験と実績をもとに正確で効率的な損益計算をサポートしてくれます。

②オーダーメイドな手厚いサービス

一人ひとりのニーズや状況に合わせてオーダーメイド、柔軟なサポートで対応してくれます。チャットや電話、オンラインミーティングなどで対応することができるので忙しい方でも利用することができます。

③高度なデータセキュリティ

高度なセキュリティプロトコルと厳格なアクセス管理によって、常に安全や状態で管理されています。またデータの保管には、最新のクラウド技術を利用し、不正アクセスやデータ漏洩のリスクを最小限に抑えてくれます。ビットコインやイーサリアムなどの主要な仮想通貨の取引はもちろん、アルトコインやトークンの取引、更にデリバティブ取引(先物・オプション取引)にも対応しています。

仮想通貨投資に関する税金、損益計算などのサービス

料金

| Basic | |

| 料金 | 19,800 |

| 取引件数 | 300件(1年間) |

| ・国内取引所対応 ・国外取引所対応 ・収支計算報告書作成 | |

| Advanced | |

| 料金 | 29,800 |

| 取引件数 | 上限なし |

| ・国内取引所対応 ・国外取引所対応 ・収支計算報告書作成 ・ICO管理リスト ・NFT管理リスト | |

TAX-Cのサービスの流れ

①問い合わせ

まずはLINEか電話にてお気軽にお問い合わせください。

②ヒアリングとデータ収集

オンラインでヒアリングをさせていただきます。お客様のご状況や取引内容を確認させていただき、お客様に最適な形でのサービス提供に努めます。

③レポートの提供とアドバイス

過去の取引履歴や利益、損失、手数料を考慮し、厳密な計算を行いレポートを提供いたします。またレポートと合わせて仮想通貨の税金にまつわるアドバイスを行います。

| 運営会社 | 株式会社3arrows |

| 所在地 | 〒105-0022 東京都港区海岸1-2-20 汐留ビルディング 3F |

| 電話 | 0120-427-237 |

| URL | https://3arrowsjp.com/ |

【LINEで友達追加して気軽に相談してみませんか?】

「仮想通貨の確定申告のやり方や手続きが面倒」と思っている方に「TAX-C」

「仮想通貨(暗号資産)の利益によって税金がかかってしまう」

「せっかく儲けても税金がかかってしまうなんて」

正直、そんなことを聞くとがっかりですよね。

しかし、仮想通貨で利益を出していきたいと思っている方は、しっかりと覚えておく必要があります。また仮想通貨をしている人は、確定申告が必要になります。

「仮想通貨の確定申告のやり方や手続きが面倒」と思っている方に「TAX-C」は手厚いサポート!

所得額によっては株式投資やFXと比較して税率が高くなることがありますが、「税率が高いから申告したくない」、「申告しなくてもバレないだろう」と考えて確定申告を怠ると、税務署に申告漏れを指摘されてペナルティを受ける可能性があります。

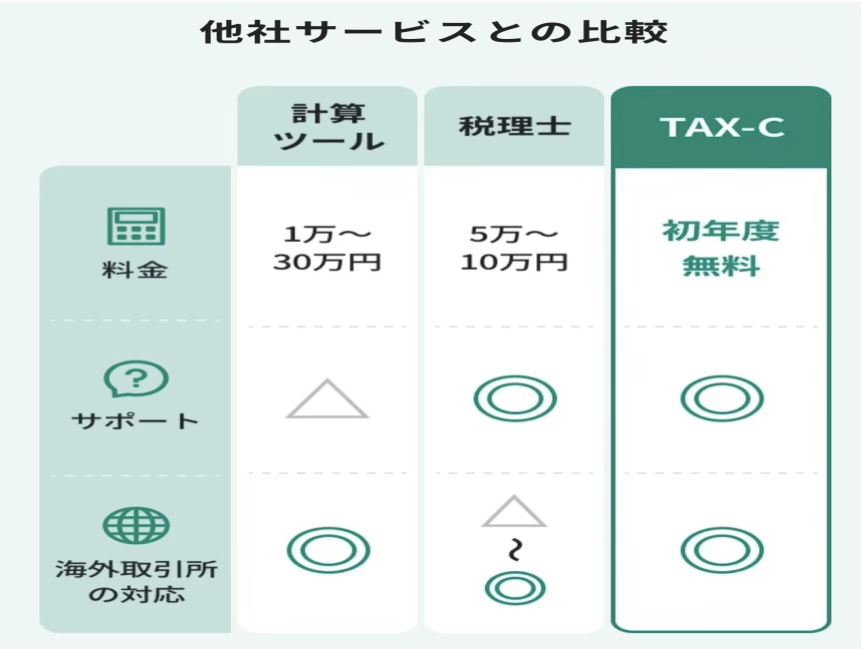

TAX-C以外にも損益計算ツールを使えるところはあります。手計算が面倒な方や、計算が苦手な方や間違っていないか心配な方は、こうしたツールを活用するのがおすすめです。

また、税理士などの専門家に依頼する方法もありますが、個人の場合はコストがかかってしまうため、あまりおすすめできません。ぜひ、興味がある方や相談してみたい方はLINEから友達登録してくださいね。